中企赴美IPO 愈挫愈勇

儘管中國企業在美國遭遇被迫下市的風險,2021年初至4月25日,中企赴美IPO募資總額高達66億美元,創下歷年同期新高,更較2020年同期規模增加七倍。市場分析,美國龐大的資本市場對中概股給出高估值的吸引力,已超過投資者對於中企被迫下市的擔憂。

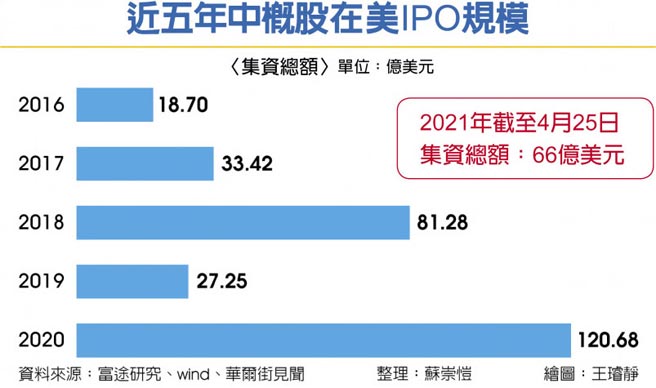

綜合外媒27日報導,Dealogic數據顯示,2021年截至4月25日爲止,中企透過IPO、後續股票發售以及可轉債的發行,在紐交所和那斯達克交易所籌集多達110億美元資金,其中IPO募資額高達66億美元,創歷年同期新紀錄。

報導指稱,美國拜登政府延續川普時期緊盯中概股的政策,美國證券交易委員會(SEC)美東時間3月24日公佈臨時修正案,爲落實「外國公司問責法案」鋪路,該法案要求在美國上市的外國企業,若連續三年不遵守美國審計標準,將遭到下市。由於中國政府不允許美國監管部門審查其海外上市公司的審計底稿,使中企面臨下市的風險很高。

儘管如此,美國資本市場還有許多吸引中企上市的利多,例如流動性與估值更高,投資者基礎更廣泛,且對於虧損企業的開放程度更高。雖然近年港交所等交易所已修改上市規則,使新經濟公司更容易在當地上市,但此舉未能阻止中企尋求在美IPO。

實際上,中概股也籌劃在港二次上市,藉此擴大投資者基礎並對衝美股下市的風險。

另一方面,中企赴美上市掀起熱潮,也反映出中國經濟在疫後強勁復甦。美國銀行亞太地區全球資本市場聯席主管科本(Craig Coben)表示,預計中國經濟在2021年強勁增長,加上一大批強大公司的出現,吸引投資人目光也是必然的。

值得注意的是,2019年美股中概股IPO規模因大中型上市案減少,使募資總額降至27.25億美元。隨着2020年貝殼找房、陸金所兩家集資額各逾20億美元的中企先後在美IPO,帶領2020年美股中概股IPO規模走出2019年的低谷,一舉突破百億美元。

另據27日最新消息,中國社交與網路平臺小紅書也傳出赴美上市,若按目前趨勢來看,2021年的美股中概股IPO募資總額有望超越2020年。